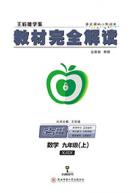

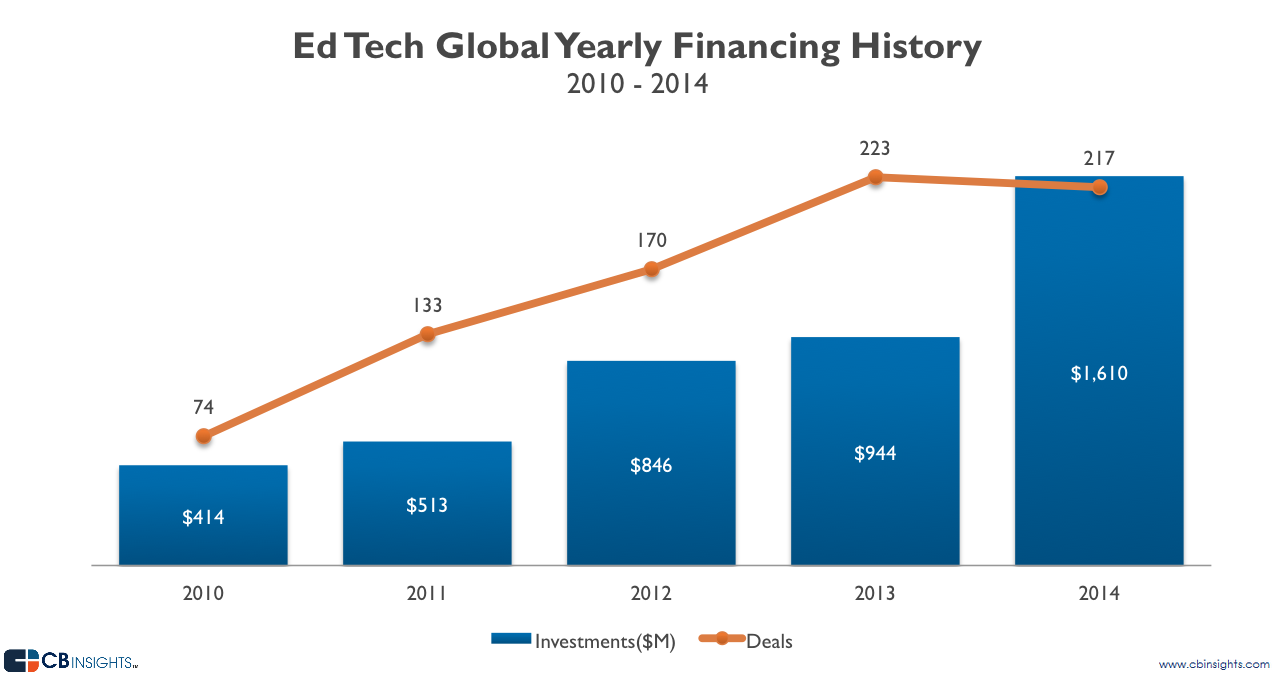

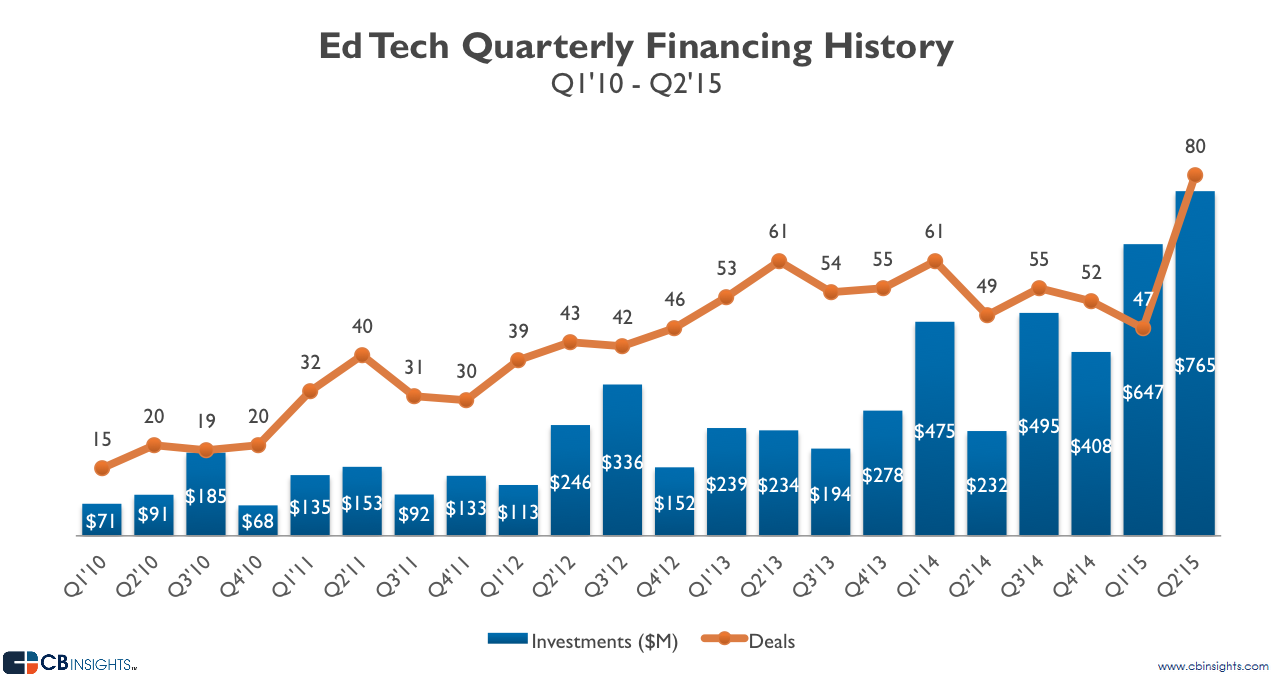

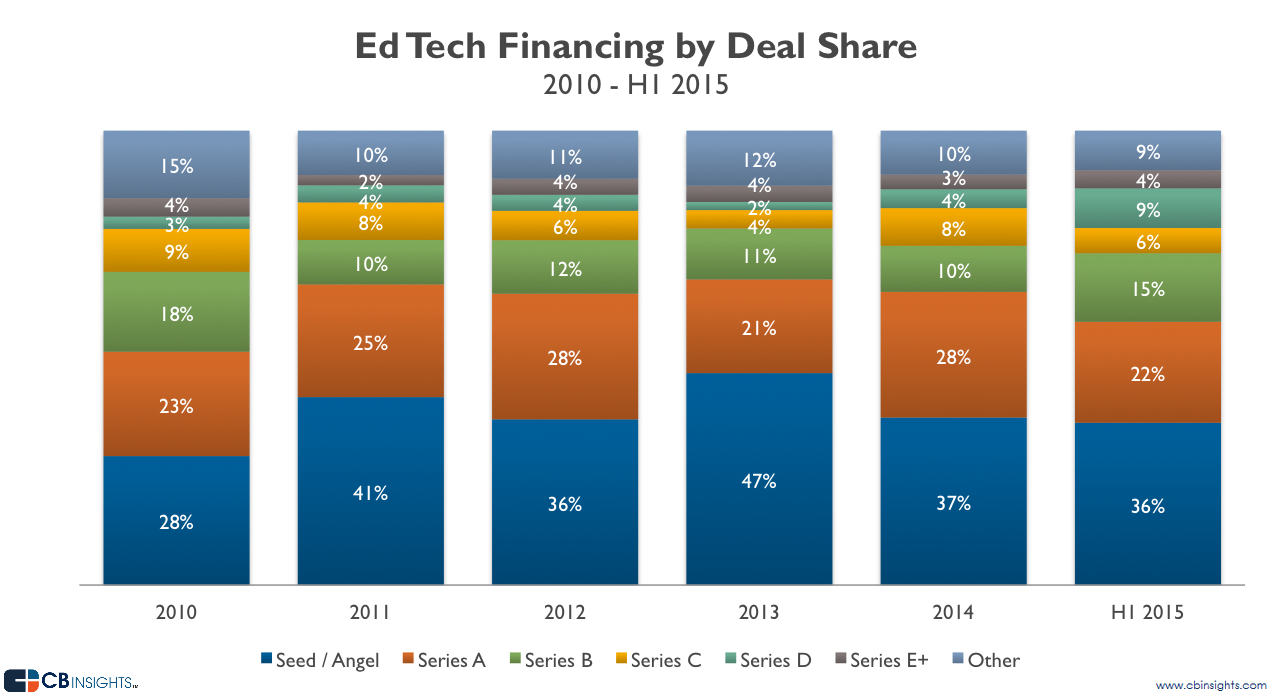

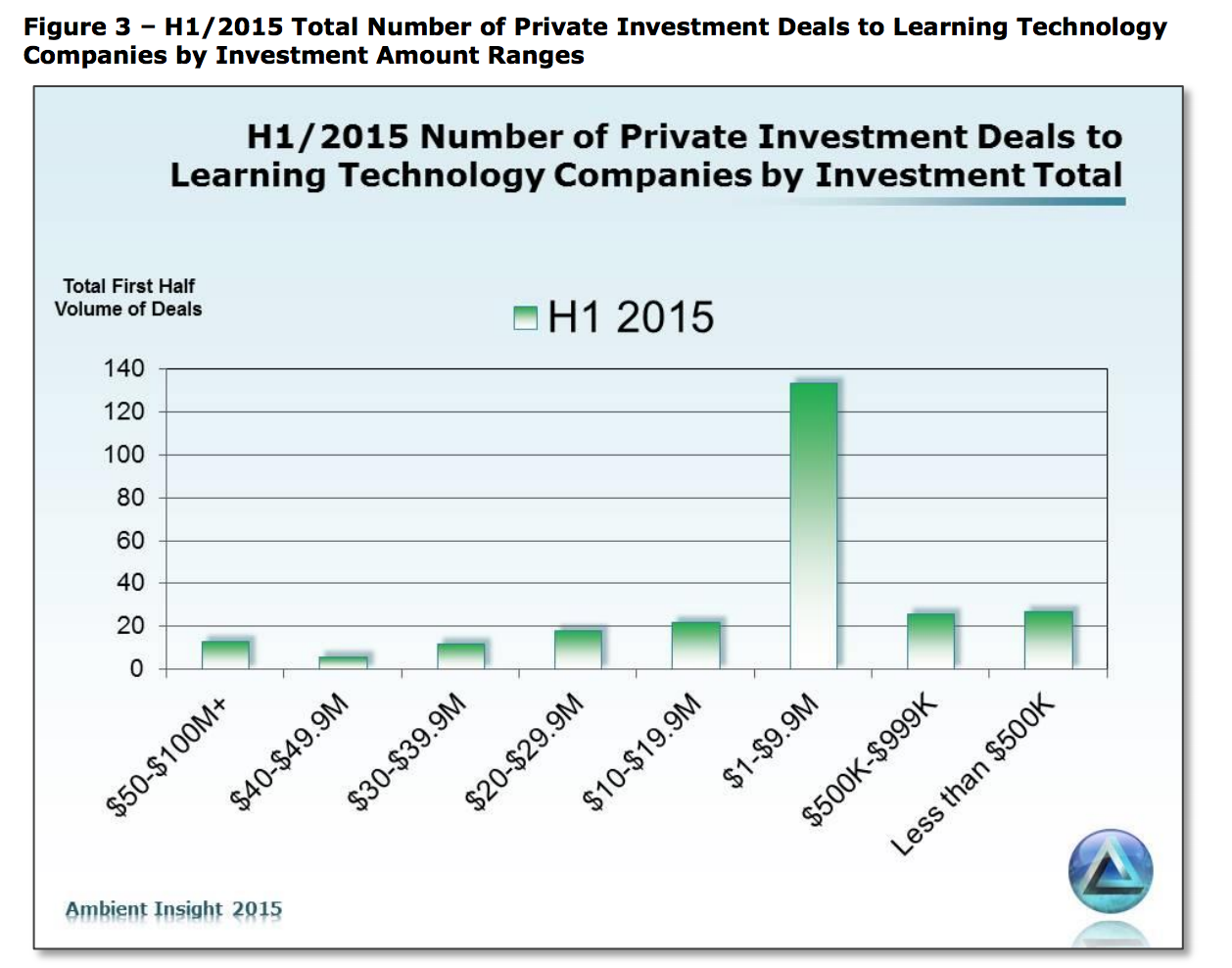

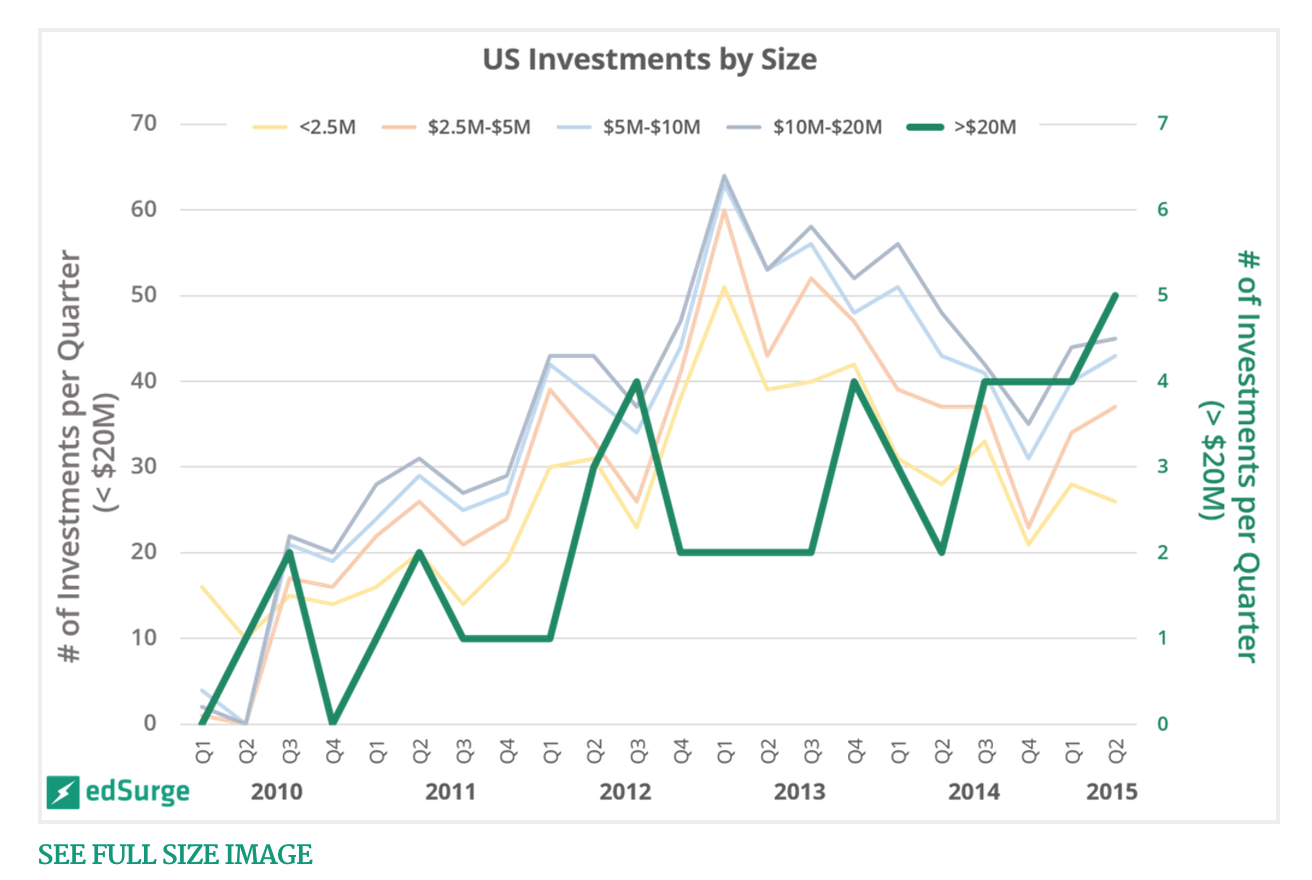

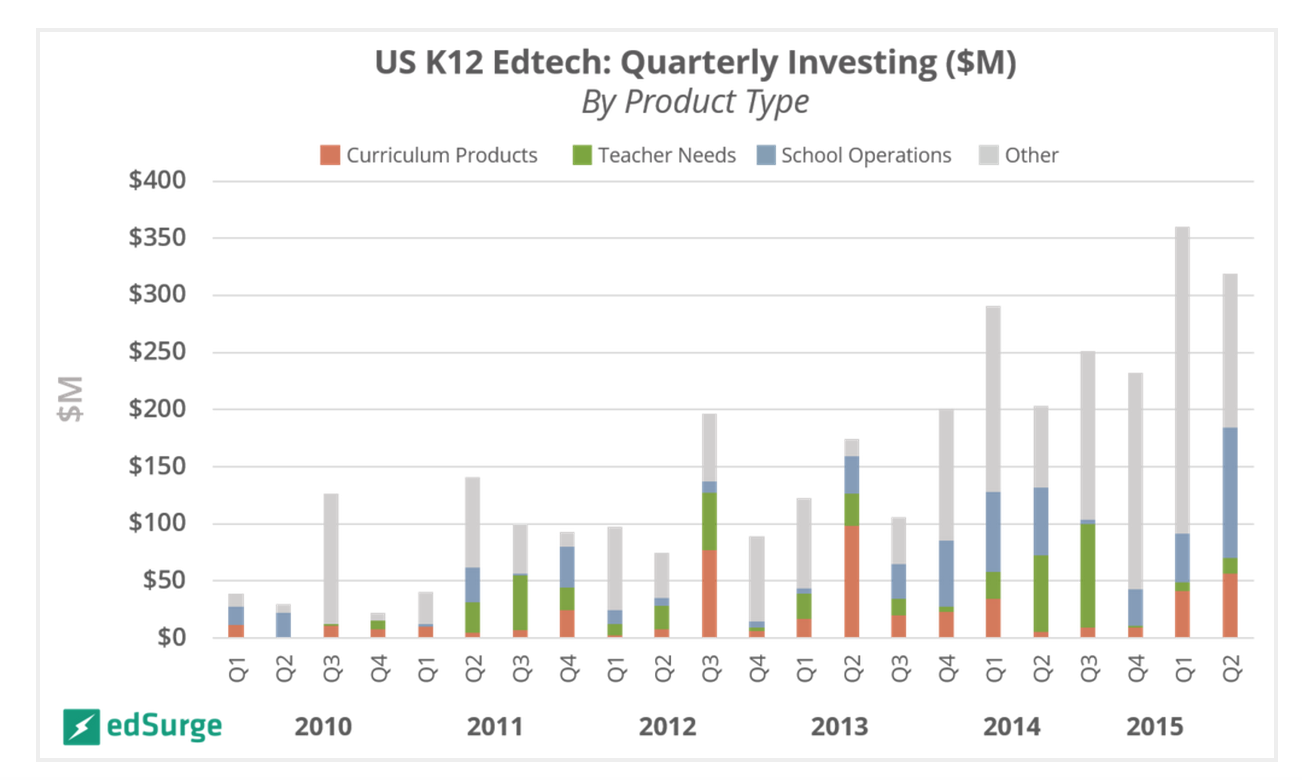

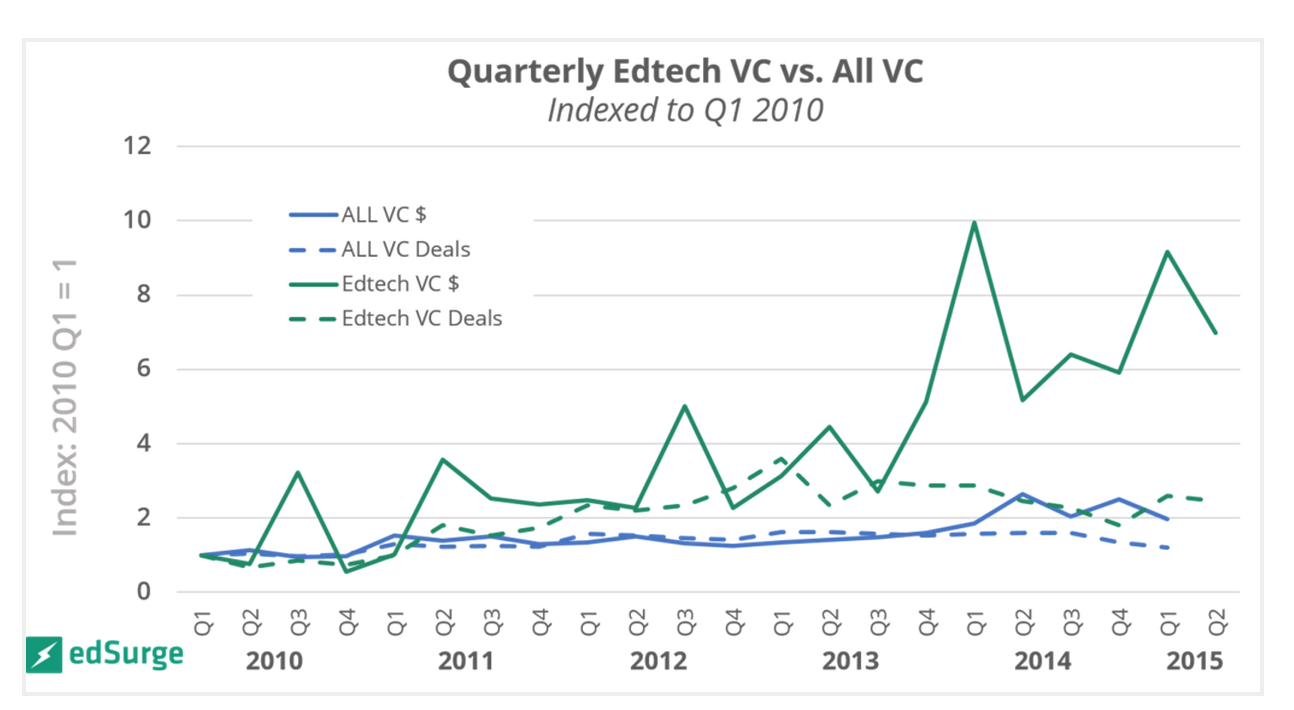

最近,CB Insight 发布了 2015 年全球在线教育领域 Q2 季度的报告:投资案子有将近 80 起,金额接近 7.65 亿美金。从整体趋势上看,教育投资数量正在下降,资本整体偏爱中后期项目。 教育的投资处于一个快速增长期,14年 的 16 亿美金 相比 13年 的 9.4 亿美金,增长了 71%,但是投资数量书数量有微微下降,2013年 的成交数量 223 个,下降到 217 个。  具体到 2015 年 Q2 季度,7.65 亿美元投资金额为历史最高,相当于 2014年 一整年投资额度的 40%,同时曝光投资案子也有所增加,从 47 增加到 80 个。其中,最大一笔来自中国的家教 O2O 创业公司 —— 轻轻家教,由好未来领投,此前所有的投资方 IDG、挚信和红杉跟投。  在投资轮次上,后期项目的投资比例在不断上升,从 2011 年的 13% 增加到 2014 年的 20%。其中,在 D,E 两轮的占比在 2015 年上半年投资案例在 49%。另外,早期项目(天使、A 轮)占的比重呈现出一个快速下降情况,从 2012 的 38%,到 2014年 这个比重是 24%, 到了 2015年 上半年在 19%。同时,中期项目(B,C 两轮)所占比重的项目也在降低,2011 年的占比在 55%, 而到了 2014年 有 49%,2015 上半年占比在 32%。  在投资轮次上,deal 数量也呈现出相同的趋势:早期项目的数量仍然占比重最多,在 58% ~ 68%。2011 - 2014年 的后期项目比重从 6% ~ 8% 增长到 2015 上半年的 13%。中期项目占的比例比较稳定,占 18% ~ 21%。  “早期项目数量减少,投资项目偏后期,且金额大”这个观点并不是第一次提出,Ambient Insight 数据也同时反映了这个现象。在 2000 年的时候,大约有 71% (43 家) 的公司拿到了大于 1000 万美元的融资,到了 2004 年的时候,大约 45 家的公司拿到了超过 1000 万美元的融资,而在 2015 年的上半年,大概有 71 家公司的融资金额都超过 1000 万美元,占上半年所有案子总数的 27%。  另外就地区的投资表现来看,中国、印度和巴西表现最为显眼。在Ambient Insight 的统计里,2015 年上半年在中国共成交了 20 个教育投资,金额在 7.9 亿美元,占到全球市场投资额的 32%。印度也表现十分突出,大概有 33 个在线教育公司拿到了大约 1.37 亿美元的融资,巴西的在线教育投资金额在 9700 万美元,而这个数字在 2013 年整年是 530 万美元。 而在线教育的发源地—— 美国,来自 Edsurge 的报告则做了更为详尽的分析。相比于 2013 年的同期数据,美国整体市场与全球同步:更少的案子,更大的融资金额。在上半年,美国市场最大的融资金额来自 Altschool (1 亿美元)和 littleBits (4420 万美元)。 与此同时,另外一个现象是 “Seed is the New A”,相比过去,现在种子轮的金额非常高,例如 FreshGrade ( 430 万美元),Panorama Education (400 万美元) 和 MathCrunch ( 350 万美元)。  其中 K12 市场仍然是最受 VC 们重视的领域,主要分为三个方向 : 课程产品——针对具体的技能和专业 解决教师需求——帮助老师批改作业,课堂管理和备课 学校管理——促进师生、家长和学校之间的沟通 其中,课程类和教师需求类产品在 2015年 上半年更受 VC 们喜欢。  另外,在 Edsurge 报告中,还给出了一张从 2010 年 Q1 季度,在线教育投资比重占全球科技行业投资比重。可以看到的是,即使在线教育在过去 5年 内,投资金额增长的快,尤其是在 2013年 以后,但事实上增长率是非常慢的,而且对整体投资的影响还非常小。  整体来说,“investors seem to be taking a step back from the education industry in 2015”,如果用中国特色的话来说:“寒冬将至”。好未来在最新一期的财务会议上强调,新一个财年的投资将会集中关注战略投资,投资数量会减少,但是投资金额会增大,与全球市场动向不谋而合。另外,一些从业者也强调,要做强现金流。 最后,还是那句话 —— 我们的征途是星辰大海。 (注:三家统计数据有所不同,其中原因在于对于在线教育企业认定规则不一样。) 原创文章,作者:荔闽 |